本文将深入探讨德甲球员的税务状况,包括收入、税率以及这些因素与足球生涯的关联。文章将从四个主要方面展开分析:德甲球员的收入构成,德甲球员面临的税率,税务状况对足球生涯的影响,以及如何优化税务管理。首先,本文将介绍德甲球员的主要收入来源,并分析这些收入的税务处理方式。接着,将讨论德国的税率制度如何影响球员的实际收入,并探讨高税率对球员职业发展的潜在影响。随后,将讨论税务状况如何影响球员的职业选择及生涯规划。最后,文章将提出如何通过合理规划来优化税务状况,从而最大化球员的经济利益。通过这些分析,本文旨在为理解德甲球员的税务状况及其对足球生涯的影响提供全面的视角。

1、德甲球员的收入构成

德甲球员的收入主要来源于工资、奖金、代言和其他商业活动。球员的工资是其收入的核心部分,这通常包括基础工资和浮动奖金。基础工资在球员合同中明确规定,而浮动奖金则根据球员的表现、球队成绩及其他因素而定。德甲俱乐部通常会根据球员的市场价值和竞技表现设定较高的工资水平,以吸引顶级球员加盟。

除了工资外,德甲球员还通过代言和广告代言获得可观的收入。顶级球员通常会与大型品牌签署代言协议,这些协议为球员带来额外的收入来源。代言收入的多少取决于球员的知名度和市场影响力。商业活动和广告收入有时甚至可以超过球员的基础工资。

此外,球员还可能参与各种商业合作和投资项目。这些收入来源往往不固定,但可以为球员的整体财务状况提供重要补充。总体而言,德甲球员的收入结构相对复杂,需要综合考虑不同来源的税务影响。

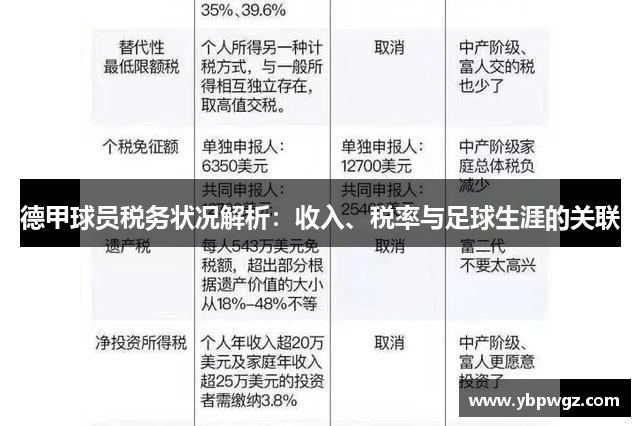

2、德甲球员的税率分析

在德国,个人所得税的税率是逐级递增的,最高税率可达45%。对于德甲球员这样的高收入者来说,边际税率可能接近这一水平。此外,德国还对高收入者征收附加税,如团结税,这进一步增加了球员的税务负担。

除了所得税外,德甲球员还需要缴纳社会保险,包括养老保险、医疗保险等。这些费用通常由雇主和雇员共同承担,但对于高收入者来说,这部分费用在整体收入中占比较大。

税务规划对于德甲球员尤为重要。合理的税务规划可以帮助球员减少税务负担,比如通过合法的税收优惠政策或税务筹划来优化税务状况。然而,税务法规的复杂性和不断变化的政策使得这一过程具有挑战性。

3、税务状况对足球生涯的影响

高税率可能会影响球员的职业选择。在税务负担较重的国家,球员可能会倾向于寻找税负较低的国家或联赛,从而优化自身的税务状况。这种税务压力可能会促使一些球员在职业生涯中做出跨国转会的决策。

金年会平台税务状况也会影响球员的生活质量和财务管理。高额的税务负担可能导致球员在收入分配和资产管理上面临更多的挑战。球员需要与财务顾问紧密合作,以确保税务规划的有效性和合规性。

此外,税务状况还可能对球员的长期财务稳定性产生影响。高税率可能减少球员在职业生涯后的财务储备,从而影响其退役后的生活水平。因此,合理的税务规划对于保障球员的未来财务稳定至关重要。

4、优化税务管理的策略

德甲球员可以通过多种方式来优化税务管理。首先,利用税务顾问提供的专业建议,制定个性化的税务规划方案是关键。税务顾问可以帮助球员了解税务法规,并提供合法的节税策略。

其次,投资于税收优惠政策和理财产品也是一种有效的税务优化手段。例如,一些投资产品可以享受税收优惠,或者通过合理的资产配置来减少应纳税所得。

最后,球员还可以通过合理安排收入来源来优化税务状况。例如,将一部分收入通过合法的商业合作和代言收入形式获得,可能有助于降低整体税负。税务筹划应综合考虑球员的收入来源、税率以及个人财务目标。

总结:

德甲球员的税务状况复杂且多变,其收入来源的多样性和高税率使得税务管理成为球员财务规划的重要组成部分。收入的构成、税率的影响以及税务管理策略都直接影响球员的经济利益和职业发展。

通过合理的税务规划和管理,德甲球员可以有效降低税负,优化收入分配,从而实现财务稳定和长期经济利益的最大化。未来,随着税务法规的变化和市场环境的调整,球员需要持续关注税务政策的动态,以确保财务规划的有效性和合规性。